11 IRS mokesčių audito trigerių - raudonos vėliavos, kurias turėtumėte žinoti prieš pateikdami

Mokesčių audito metu IRS mikroskopu pateikia visą jūsų finansinį gyvenimą - jūsų pajamas, turtą ir išlaidas. Ir jei jums nepavyks įrodyti, kad jūsų grąžinimas buvo tikslus, pasiruoškite skirti baudas, baudas ar net kalėjimo laiką.

Tačiau dauguma IRS auditų nėra atsitiktiniai. Juos sužadina algoritminės „raudonos vėliavos“, kurios statistiškai rodo klaidingą grąžą, didelius neatskleistų pajamų koeficientus arba abu. Kai kurios geresnės mokesčių deklaravimo internetu paslaugos, tokios kaip H&R blokas ir „TaxAct“, dabar įtraukite perspėjimus, jei jūsų grąžinime yra žemiau pateiktos raudonos vėliavos, nors tai nepakeičia sertifikuoto mokesčių mokėtojo samdymo, kad būtų užtikrinta, jog deklaracija yra išsami ir tiksli.

Rengdami grįžimą venkite šių 11 raudonų vėliavų, kad išvengtumėte nepageidaujamo dėmesio iš dėdės Samo:

1. Didelis uždarbis

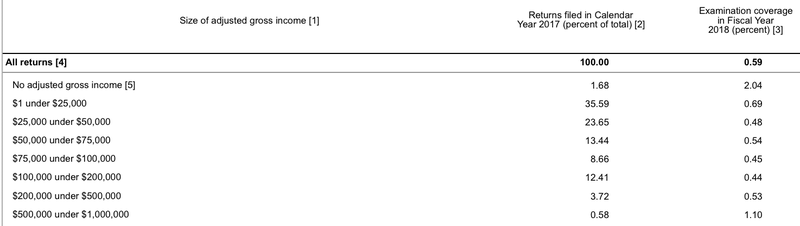

Remiantis naujausiais turimais duomenimis - nuo 2017 m. - IRS audituota 0,62% visų mokesčių deklaracijų arba maždaug viena iš 161 deklaracijų. Tačiau kuo didesnės pajamos, tuo audito tikimybė yra didesnė.

Mokesčių mokėtojai, uždirbantys daugiau nei 10 milijonų dolerių pajamų, turėjo bauginančiai didelę 14,52% audito galimybę: daugiau nei vieną iš septynių grąžina. Kodėl? Nes būtent čia slypi geriausias IRS užpakalis. Jei jie sugauna mogelį, kuris uždirba 10 000 000 USD per metus apgaudinėdamas savo mokesčius, jie gali susimokėti nesumokėtus mokesčius milijonais dolerių.

Bet jei jie sugauna Džo Bartenderį per mažai arbatpinigių už 500 USD, IRS nėra tiksliai tas, kuris sėdi ant nesurinktų pajamų aukso kasyklos. Štai kaip išsiskleidžia IRS audito numeriai kiekvienai mokesčių grupei:

Kylant jūsų pajamoms, pasiruoškite atlikti papildomą IRS patikrinimą, ypač jei jis kyla greitai.

2. Nedeklaruojamos pajamos

Jei dirbate su kuo nors kaip W2 darbuotojas ar 1099 pagal darbo sutartį dirbantis darbuotojas, IRS tikriausiai apie tai žino.

Paprastai mokėtojas IRS turi pateikti W2 arba 1099 formas. Jūsų makleris net užrašo 1099 s už dividendus, kuriuos uždirbate iš savo akcijų.

Kai nedeklaruojate pajamų, tačiau IRS gauna dokumentus, kuriuos gavote, galite tikėtis iš jų išgirsti.

Net kai jūs uždirbate grynųjų pinigų pajamas ir mokėtojas nepateikia jokių bylų Nr. 1099, IRS vis dar naudoja algoritmus, kad patikrintų jūsų išlaidų įpročius pagal jūsų deklaruojamas pajamas. Kai jie nesiderina, galite tikėtis gauti auditą.

3. Dideli išskaičiavimai, palyginti su pajamomis

Jei uždirbate 95 000 USD iš savo darbo, bet reikalaujate 90 000 USD mokesčių atskaitymų, geriau tikėkite, kad IRS pakels jiems bebaimius antakius..

Kai kurioms išlaidoms, tokioms kaip hipotekos palūkanų išskaitymas, skolintojai pateikia IRS 1098 mokesčio formą. Jie tiksliai žino, kiek išleidote hipotekos palūkanoms, todėl net negalvokite apie skaičiaus padidinimą.

Dėl kitų atskaitytinų išlaidų, tokių kaip labdaros įmokų atskaitymai ir atskaitymai už mokslą, IRS pažymi jūsų grąžą, jei jos yra didelės, palyginti su jūsų pajamomis. Padarykite sau malonę ir laikykitės pagrįstų atskaitymų, palyginti su jūsų pajamomis, ypač dažnai netinkamais atskaitymais, pavyzdžiui, namų biuro atskaitymais..

Ar esate tikri dėl jūsų išskaitymų teisėtumo? Paimkite juos, bet saugokite puikius įrašus, nes gali tekti įrodyti jų pagrįstumą IRS.

4. Išpūstos verslo išlaidos

Savarankiškai dirbantiems mokesčių mokėtojams verslo išlaidų atskaitymas pagal C tvarkaraštį yra svajonė. Jie vis tiek gali atlikti standartinį išskaičiavimą, tačiau taip pat turi atskaityti nemažas išlaidas - kelios pavyzdžiai yra kelionės, namų biuras ir kanceliarinės prekės. Geriausia, kad čia išskaičiuotos verslo išlaidos sumažina ne tik jų pajamų mokesčio, bet ir savarankiško darbo mokesčio sąskaitą.

Ir IRS tai žino.

Prieš tai, kai nepatenkinate pernelyg didelėmis išlaidomis, venkite kelių dirbtinių pasų:

- Reikalauti didesnių atskaitymų nei pelno (ypač kelerius metus). Daugelis verslininkų praranda pinigus per pirmus dvejus ar dvejus metus. Galų gale, norint pradėti verslą, reikia pinigų, ir tik nedaugelis įmonių mato tiesioginį pelną. Tačiau kuo daugiau išlaidų reikalaujate, palyginti su jūsų verslo pajamomis, tuo didesni audito šansai, ypač kai reikalaujate nuostolių dėl verslo keletą metų iš eilės.

- Pajamų ar išlaidų apvalių skaičių ataskaitos. Verslas yra nepatogus. Taigi kai IRS mato tvarkingus, tvarkingus apvalius skaičius, jie žino, kad mokesčių mokėtojai tikriausiai juos apvalino, o tai reiškia geriausiu atveju, o blogiausiu - išradimą. Savo ruožtu tai reiškia, kad mokesčių mokėtojas greičiausiai negali pateikti tikslios šių per tobulų apvalių skaičių dokumentų.

- 100% bendrų asmeninių išlaidų nurašymas. Kokie yra šansai, kad mokesčių mokėtojai savo išmanųjį telefoną naudoja tik verslui, o asmeniniam gyvenimui turi visiškai atskirą telefoną? Arba kaip su atskirais automobiliais, kurie verčiami tik verslui? Nedaugelis žmonių klajoja su keliais telefonais kišenėje ar rankinėje. Nedaugelis žmonių vieną automobilį laiko tik darbui, o kitą - tik asmeniniam naudojimui. Negalite reikalauti 100% savo telefono, automobilio ar kitų išlaidų, kurias kartais naudojate asmeniniame gyvenime, nebent galite įrodyti, kad esate išimtis..

- Išskaitykite per daug patiekalų, kelionių ir pramogų. Mokesčių mokėtojams atrodo per daug viliojanti valgymo, kelionių ir pramogų išlaidas nurašyti kaip verslo išlaidas. Žinoma, kartais savarankiškai dirbantys žmonės patiria šias išlaidas. Bet būk per daug godus ir IRS ims trankyti. Jie žino, kad piktnaudžiaujama tokia nešventine trejybe, kaip ir žino, kad mokesčių mokėtojams sunku įrodyti, kad 100% kelionės išlaidų buvo susijusios su verslu. Taip pat pagal 2017 m. Mokesčių mažinimo ir darbo įstatymą verslo savininkai iš viso negali atskaityti pramogų išlaidų. Tai reiškia, kad nebereikia atskaityti golfo ar sporto renginių, neatsižvelgiant į tai, kiek verslo aptariate nuorodose. Jei įmanoma, laikykitės konservatyvių valgymų ir kelionių atskaitymų, saugokite išsamius įrašus ir kvitus. Jei neturite įrašų apie tai, kas ten buvo, apie ką kalbėjote ir kodėl tai buvo susiję su verslu, neišskaitykite išlaidų.

- Namų biuras. Savarankiškai dirbantys žmonės, priešingai nei darbuotojai, vis tiek gali reikalauti išskaitymo iš namų biuro. Bet IRS žino, kiek mokesčių mokėtojų piktnaudžiauja šia savarankiško darbo mokesčio išskaita, kad būtų lengva atlikti auditą. Taisyklės yra aiškios: jūsų namuose galite išskaičiuoti tik tą vietą, kuri naudojama tik verslui. Nesvarbu, į kiek darbo laiškų atsakysite sėdėdami ant savo svetainės sofos ir žiūrėdami „Netflix“; tu negali atskaičiuoti tos vietos. Jei jūsų namuose yra tikras biuras, kurį naudojate tik darbui, galite jį išskaičiuoti. Jei jūsų namo pirmasis aukštas yra viešasis verslas, pavyzdžiui, baras ar kirpykla, o jūs gyvenate antrojo aukšto bute, už pirmą aukštą galite išskaičiuoti. Kitu atveju nenusivilkite ir pabandykite reikalauti savo svečių miegamojo, kurio viename kampe yra rašomasis stalas. Galiausiai mintis, kad namų biuro išskaitymą galite atlikti tik pateikę ataskaitą apie pelną. Jis negali būti naudojamas praplėsti praneštus nuostolius.

5. Užsienio finansinės sąskaitos

IRS tampa nepaprastai įdomu dėl užsienio turto. Jie žino, kad daugelis mokesčių vengėjų naudojasi piratų bankais ir mokesčių rojais jūroje, ir, užklupę užsienio turto kvapo, paleidžia medžioklei skirtus skalikus..

Jei bet kuriuo metų laiku tvarkote užsienio finansines sąskaitas, kurių bendra suma viršijo 10 000 USD, turite pateikti „FinCEN Report 114“ (FBAR). To nepadarius, gali būti užtraukiamos baudos.

Ir nors IRS labiau linkę tikrinti mokesčių mokėtojus, turinčius atskleistas užsienio sąskaitas, šunys iš tiesų suklus, kai aptinka neatskleistas užsienio sąskaitas. Trumpai tariant, būkite labai atidūs savo užsienio turtui.

6. Grynųjų pinigų verslas

Restoranai, barai, kirpyklos, nagų salonai, automobilių plovyklos ir kitos grynųjų pinigų turinčios ar sunkiasvorės įmonės yra tikrinamos IRS. Kodėl? Kadangi IRS žino, kad sunkiasvorių pinigų verslas gali lengviau deklaruoti pajamas.

Daug pinigų reikalaujantis verslas atlieka dvigubai viliojantį auditą, nes jis taip dažnai naudojamas pinigų plovimui.

Jei vykdote daug pinigų reikalaujantį verslą, laikykitės švarių švarių knygų ir pasamdykite aštrų buhalterį.

7. Tvirtinimas apie tą patį priklausomą du kartus

Tik vienas iš tėvų gali reikalauti vaiko kaip išlaikytinio.

Jei esate vedęs, bet paduodate atskirai ar esate išsiskyrę, tai reiškia, kad vienam iš tėvų netenka grįžimo. Jei reikia, naudokite IRS leidinyje Nr. 501 pateiktą kaklaraiščio nutraukimo taisyklę.

Skirtingai nuo daugelio kitų raudonųjų vėliavų šiame sąraše, ši mokesčių deklaracijos klaida paprastai yra tik ta: klaida. Bet nedarykite to, nes tvirtindami tą patį išlaikytinį du kartus, jūsų grįžimas bus pažymėtas kaip klaidingas IRS.

8. Reikalavimas dėl nuomos nuostolių

Tarp daugelio nekilnojamojo turto investavimo pranašumų yra mokesčių lengvatos. Bet jei reikalaujate nuostolių iš nuomojamo turto, pasiruoškite sukurti savo atsarginę kopiją.

IRS leidžia iki 25 000 USD nuomos nuostolių išskaičiuoti iš įprastų W2 pajamų - jei patys patys tvarkote savo nuomos turtą. Jei perduosite turto valdytojui, pamirškite apie tai.

Net jei jūs patys tvarkote, mokesčių mokėtojams, uždirbantiems daugiau nei 100 000 USD, atskaitymas nebetaikomas, o visiškai uždirba tiems, kurie uždirba 150 000 USD ar daugiau..

Nuomos nuosavybės nuosavybė apsunkina jūsų mokesčių deklaraciją, nes šie niuansai tėra įbrėžimas taisyklių paviršiuje. Pasamdykite buhalterį, susipažinusį su investicijomis į nekilnojamąjį turtą, kad padidintumėte atskaitymus ir išvengtumėte dėdė Samo kryžiaus..

9. Reikalavimas dėl nuostolių dėl hobio

Pomėgio išlaidos neatskaičiuojamos nuo mokesčių. Laikotarpis.

Kad veikla būtų laikoma faktiniu verslu, iš kurio galima atskaityti išlaidas, ji turi pagrįstai tikėtis uždirbti pelną ir turi būti valdoma panašiai kaip verslas. Jei uždirbate pinigus daugiausia iš W2 darbo ar kitų šaltinių ir bandote reikalauti „verslo“ nuostolių kelerius metus iš eilės, tai dažnai pažymi jūsų grąžinamą sumą, kad žmogaus agentas galėtų peržiūrėti. Ir pamatę apsilankymą pamatę „verslą“, kuris įtartinai skamba kaip hobis.

Žinoma, niekas nesako, kad savo hobio negalite paversti pinigų uždirbimo verslu. Tiesiog prieš pradėdami reikalauti išlaidų, įsitikinkite, kad tai padarėte.

10. Ankstyvųjų paskirstymų iš IRA arba 401 (k)

Kai išimiate pinigus iš savo pensijos sąskaitos anksčiau nei 59,5 metų, jie laikomi paskirstymu ir jiems taikoma 10% bauda bei nesumokėti mokesčiai. Daugelis mokesčių mokėtojų nepaiso šios baudos sumokėjimo ir apie tai išgirsta iš IRS.

Jūsų plano saugotojas praneša apie IRS visus pasitraukimo sąskaitos paskirstymus; jie apie tai jau žino. Kai nepaskelbiate to, apie kurį IRS jau žino, galite atspėti, kas nutiks.

Jei tik galite, venkite šios problemos ir palieskite savo pensijos santaupas tik po to, kai išeisite į pensiją.

Pro patarimas: Jei turite prieigą prie darbdavio remiamo 401 (k) plano, įsitikinkite, kad turite užsiregistruokite „Blooom“. Jie atliks nemokamą jūsų paskyros analizę, norėdami įsitikinti, kad esate tinkamai diversifikuoti, tinkamai paskirstote turtą ir nesumokate per daug mokesčių.

11. Nepranešimas apie azartinių lošimų laimėjimus

Daugelis pramoginių lošėjų nežino, kad kazino atsiskaito IRS naudodamiesi forma W-2G. Dar kartą dėdė Sam žino daugiau, nei jūs manote, kad jis daro, ir kai kazino praneša apie didelę jūsų pergalę, o jūs nepaisote jos atskleisti, galite tikėtis audito.

Laisvalaikio lošėjai turi nurodyti visus laimėjimus kaip „kitas pajamas“ 1040 formoje. Profesionalūs lošėjai privalo deklaruoti savo pajamas C sąraše..

Bet ten, kur lošėjai išties patekę į bėdą, pranešama apie nuostolius. Pagal įstatymus azartinių lošimų nuostoliai gali būti naudojami tik kompensuoti azartinių lošimų laimėjimus, o ne kitas pajamas. Vienintelė išimtis taikoma profesionaliems lošėjams ir jei bandote teigti, kad esate profesionalus lošėjas, turintis nuostolių dėl savo C grafiko, kai uždirbate visą darbo dieną dirbantį W2 atlyginimą, laukite tikrinimo.

Galutinis žodis

Pastaraisiais metais buvo daug kalbėta apie robotus ir automatiką, pakeičiančią visus mūsų darbus. Atsižvelgiant į tai, koks mokesčių formavimas yra pagrįstas taisyklėmis ir logika, buhalteriai yra visiškai gresiančių profesijų sąraše.

JAV mokesčių įstatymai palieka tiek daug aiškinimo galimybių, kad dažnai reikia priimti sprendimą. Kadangi jūsų mokesčių deklaracija tampa riebesnė ir sudėtingesnė, vienas iš finansų patarėjų, kurį turėtumėte pasamdyti, yra buhalteris.

Kartais norite, kad kažkas pasakytų ne tik tai, ką galite padaryti, bet ir tai, ką turėtumėte padaryti. Aišku, galbūt galėsite sumodeliuoti išlaidas į išskaičiavimą, bet kokia kaina atsižvelgiant į audito riziką?

Bet kada, kai į jūsų mokesčių deklaraciją bus įtraukta viena ar daugiau aukščiau nurodytų raudonųjų vėliavų, būkite ypač atsargūs ir tvarkykite kruopščią apskaitą. Taksistas gali ateiti už jus.

Ar kada nors buvote patikrintas? Kas atkreipė IRS dėmesį?