Mažmenininkai internetu ir pardavimo mokestis - verslo įsipareigojimai pagal naująjį įstatymą

Kaip praneša „NBC News“, penki iš devynių teismo teisėjų balsavo už Pietų Dakotos įstatymo, nustatančio pardavimo mokestį perkant internetu, laikymąsi. Šis nutarimas įteisino valstybių vyriausybių apmokestinimą pardavimo mokesčiais už mažmeninį pardavimą, kurį vykdė įmonės, neturinčios vietinių parduotuvių ar paskirstymo centrų. Anksčiau valstybininkams buvo leista rinkti pardavimo mokesčius tik iš tų prekybininkų, kurių jurisdikcijoje yra fizinis buvimas arba „vietinis ryšys“. Tai netaikoma katalogų užsakymams paštu ir internetiniams pardavėjams, kurie nėra valstybiniai.

Sekant „Wayfair“ valdantieji, mažesni internetiniai prekeiviai - nuo solopreneurs su nepriklausomais mažmeninės prekybos tinklalapiais iki „Etsy“ ir „eBay“ pardavėjų - pasiryžo dėl negražaus iškritimo. „Šis sprendimas buvo didelių įmonių pergalė prieš mažas, ir aš tikiu, kad jei nieko nebus padaryta - ir valstybės taps agresyvesnės [pagal savo mokesčių politiką] - galėsite pamatyti, kad mama ir pop mažmenininkai išeis iš verslo“, - sakė Tenesio mokesčių advokatas. Davidas Mittelštatas „Inc.“ straipsnyje, paskelbtame praėjus kelioms savaitėms po sprendimo priėmimo.

Nors pasekmės „Wayfair“ dar nepastebėta, internetiniai mažmenininkai neturi per daug reaguoti. Nutarimas nėra pasaulio pabaiga. Tai tik naujos realybės, prie kurios internetiniai pardavėjai gali ir greičiausiai prisitaikys, pradžia. Žinomi dabartiniai mažmenininkai daugelį metų pridėjo pardavimo mokestį prie operacijų internetu; vis tiek laikas pasivyti mažesnius pardavėjus.

Kaip rinkti ir mokėti valstybinius pardavimo mokesčius

Kaip ir pardavimo mokestis už asmeninius pirkimus, internetinis pardavimo mokestis yra prekybininko pareiga rinkti. Internetiniams pardavėjams, įpratusiems nekreipti dėmesio į vietinius pardavimo mokesčio įstatymus, tai reiškia didesnį atitikimą ir daug jo. Čia žingsnis po žingsnio pažvelkite į tai, ką prekybininkai turi žinoti, kad legaliai ir efektyviai galėtų rinkti ir mokėti valstybinį pardavimo mokestį už internetines operacijas su JAV klientais..

1. Nustatykite savo valstybines pardavimo mokesčio prievoles

Pirmiausia išsiaiškinkite savo pardavimo mokesčio įsipareigojimus tose valstijose, kuriose dirbate.

Jurisdikcija

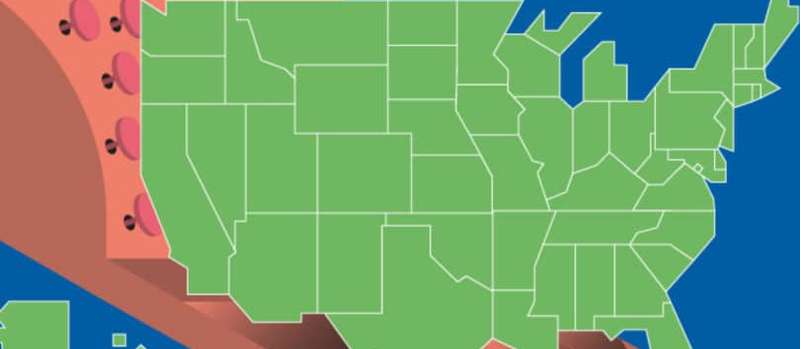

Nesunku nustatyti, ar tam tikra valstybė renka pardavimo mokestį. Šiuo metu tik penkios valstijos neturi valstybinių knygų pardavimo mokesčių:

- Aliaskoje

- Delaveras

- Montana

- Naujasis Hampšyras

- Oregonas

Aliaskoje vietos jurisdikcijai (miestams ir miestams) leidžiama rinkti savo pardavimo mokestį, todėl norėsite pasitarti su vietiniu mokesčių advokatu ar vietinėmis mokesčių inspekcijomis, kad įsitikintumėte, ar jų laikomasi..

Apmokestinimas

Ne visi produktai ir paslaugos yra apmokestinami. Be to, mokesčių politika nėra vienoda visose valstybinėse linijose. Kai kuriose valstijose yra mokesčių punktų, kurie kitur neapmokestinami.

Paprastai apčiuopiamos, neesminės prekės yra apmokestinamos pardavimo mokesčiu. Produktai, kurie gali būti laikomi „pagrindiniais“ ir todėl neapmokestinami pardavimo mokesčiu, gali būti:

- Šviežias ir supakuotas maistas bei jo dalys (bet ne paruoštas maistas)

- Drabužiai (bet ne papuošalai, rankinės ir kiti aksesuarai)

- Receptiniai ir nereceptiniai vaistai

Jei įtariate, kad jūsų produktai patenka į teisėtą pilką sritį, susisiekite su vietinėmis mokesčių inspekcijomis dėl patarimų.

Teisinė atitiktis

Kaip pirmasis rimtas daugelio metų bandymas surinkti pardavimo mokestį iš nevalstybinių pardavėjų, Pietų Dakotos internetinis pardavimo mokesčio įstatymas buvo sukurtas teisiniam iššūkiui sukelti - ir jis tai padarė. Nors įstatymas neturėjo daug bendrovės, kai jis buvo priimtas, greičiausiai daugelis kitų valstybių artimiausius mėnesius ir metus priims panašius įstatymus.

Tuo tarpu internetiniai pardavėjai gali techniškai išvengti pardavimo mokesčio rinkimo valstijose ir vietovėse, kurios to aiškiai nenurodo. Tačiau tai yra rizikingas lošimas, nes mažai tikėtina, kad maži prekeiviai, neturintys specialių atitikties skyrių, neatsiliks nuo naujų valstybinių ir vietinių pardavimo mokesčių įstatymų. Ištekliai, reikalingi stebėti daugiau nei 10 000 JAV prekybos mokesčių jurisdikcijų, yra didžiuliai.

Dėl šios priežasties bet kokio dydžio internetiniams mažmenininkams geriausia imtis veiksmų, jei manoma, kad jie pagal įstatymus privalo mokėti pardavimo mokestį už sandorius su pirkėjais visose jurisdikcijose, kuriose imamas pardavimo mokestis. Remiantis „DealNews“ ataskaita, trečiųjų šalių platformos gali rinkti pardavimo mokestį prekyvietės pardavėjų vardu, sumažindamos atitikties naštą.

2. Registruokitės valstybinėse mokesčių inspekcijose

Tada užsiregistruokite vietinėse mokesčių inspekcijose, kur planuojate parduoti savo gaminius. Daugelyje valstijų už pardavimo mokesčio surinkimą yra atsakingas valstybinis pajamų departamentas.

Nepraleiskite šio žingsnio. Valstybinio pardavimo mokesčio rinkimas negavus leidimo iš vietinio pajamų departamento yra neteisėtas, net jei planuojate pateikti ir sumokėti valstybinius pardavimo mokesčius iki nustatyto termino..

Ką jums reikės užregistruoti

Valstybiniai pajamų departamentai reikalauja tam tikros informacijos iš įmonių, norinčių parduoti apmokestinamus gaminius gyventojams. Tikslūs reikalavimai skiriasi priklausomai nuo jurisdikcijos, tačiau turėtumėte tikėtis pateikti:

- Jūsų darbdavio identifikacijos numeris (EIN), verslo mokesčio ID arba abu

- Jūsų oficiali verslo kontaktinė informacija, įskaitant registruoto agento pašto adresą

- Jūsų NAICS kodas

Kai kurios valstybės reikalauja papildomos informacijos. Pavyzdžiui, Ilinojus prašo mažmenininkų nurodyti visų valstybinių vietų, iš kurių gali būti siunčiami jų produktai, adresus. Šis reikalavimas galioja tiek pristatymo vietoje vietose (tokiose kaip mažmeninės prekybos UPS parduotuvėse), tiek trečiųjų šalių vykdymo centruose (pvz., „Amazon“ sandėliuose)..

Kartu su paraiška gali reikėti sumokėti registracijos mokestį. Mokesčiai skiriasi, tačiau paprastai yra gana maži. Pavyzdžiui, Kolorado valstija yra 16 USD.

Registracija internetu

Daugelis departamentų pajamų pagrįstai supaprastino internetinės registracijos procesus. Jei užsiregistruosite internetu, oficialų leidimą turėtumėte gauti per kelias darbo dienas, nors laikotarpiai skiriasi priklausomai nuo valstijos ir paraiškos apimties.

Registracija paštu

Jei negalite registruotis internetu ar nenorite, galite registruotis paštu. Tose pačiose formose turėsite pateikti tą pačią informaciją; vienintelis esminis skirtumas yra tas, kad turėsite leisti apdoroti kelias savaites.

Nuolatinio atitikties palaikymas

Gavę valstybinį pardavimo mokesčio leidimą, legaliai galite pardavinėti ir rinkti pardavimo mokestį toje jurisdikcijoje. Eidami į priekį, turėsite atsiminti visus galiojančius atitikties reikalavimus, pvz., Pranešti ir pateikti valstybinius pardavimo mokesčius iki nustatytų terminų.

Kai kuriose valstijose taip pat gali tekti nuolat atnaujinti pardavimo mokesčio leidimą; Pvz., Kolorado valstiją reikia atnaujinti kas dvejus metus. Dėl leidimų pratęsimo terminų pasidomėkite kiekviename valstybės departamente.

Pardavimų mokesčių registravimo užsakomosios paslaugos

Jei prašymas gauti ir atnaujinti valstybinius mokesčių leidimus jūsų mažoje parduotuvėje užima per daug laiko, apsvarstykite galimybę perduoti darbą kitoms šalims. Tai daug brangesnis pasirinkimas; Trečiųjų šalių nukreipimo tarnyba „TaxJar“ pataria pardavėjams tikėtis sumokėti apie 100 USD už valstybinę registraciją. Jei planuojate registruotis kiekvienoje JAV valstijos mokesčių institucijoje, įskaitant Vašingtoną, D.C. ir išskyrus Puerto Riką bei mažesnes JAV teritorijas, tai iš viso yra maždaug 4600 USD.

3. Apskaičiuokite ir surinkite pardavimo mokesčius

Jungtinės Valstijos yra tūkstančiai valstybinių, vietinių ir specialiųjų mokesčių rajonų. Laimei, jūs neturite asmeninio įsipareigojimo sekti įvairius mokesčių tarifus, taikomus visose jurisdikcijose, kuriose parduodate. Beveik kiekvienas el. Prekybos rinkinys yra pasirengęs tai padaryti jūsų vardu.

Pardavimų mokesčio surinkimo procesas skiriasi priklausomai nuo rinkinio. „TaxJar“ turi patogų kelių pagrindinių programų rinkinių, įskaitant „Shopify“, „Square“, „eBay“ ir „Amazon“, rinkinį. Nors šie rinkiniai didžiąja dalimi automatizuoja pardavimo mokesčių surinkimą, patartina, kad dar kartą patikrintumėte valstybės ir savivaldybių departamentų įplaukas, kad patvirtintumėte, jog surenkate tinkamą pardavimo mokesčio sumą. Dauguma valstybių turi iš dalies arba visiškai automatizuotas internetines sistemas. Pavyzdžiui, Niujorko valstijos mokesčių ir finansų departamentas turi skaitmeninio pardavimo mokesčio paieškos įrankį ir daugybę leidinių, kuriuose aprašomi vietiniai mokesčių tarifai..

Apmokestinimas pagal kilmę ir pagal tikslą

Net jei jiems nereikia rankiniu būdu apskaičiuoti vietinių mokesčių tarifų, pardavėjams internetu gali būti naudinga suprasti skirtumus tarp apmokestinimo pagal kilmę ir paskirties vietą.

Apie keliolika valstijų, įskaitant Teksasą ir Ilinojų, taiko kilmės šalies apmokestinimą, o tai yra paprasčiausias iš dviejų variantų pardavėjams. Pagal kilmės tvarką pirkėjai visada moka pardavimo mokestį pagal kilmės punkte nustatytą tarifą. Taigi, jei jūs nusiųsite visas savo prekes iš vienos UPS parduotuvės Dalase, mokėsite tą patį pardavimo mokesčio tarifą už visas operacijas su Teksaso valstijos pirkėjais, nesvarbu, ar jie gyvena El Pase, Beaumont, Brownsville ar Amarillo. . Taip pat, jei jūs nusiųsite pirkėjus kiekvienam Ilinojaus valstijoje esančiam pirkėjui iš vieno „Amazon“ sandėlio Čikagoje, sumokėsite toje vietoje taikomą mokesčio tarifą.

Dauguma valstybių taiko režimus, pagrįstus kelionės tikslu. Apmokestinimas pagal paskirties vietą yra labiau nuspėjamas pirkėjams, nes tai reiškia, kad jie visada moka tą patį pardavimo mokesčio tarifą. Tačiau pardavėjams dėl tikslo nustatytų režimų reikia daugiau laikytis ir atlikti auditą. Net jei jūsų elektroninės komercijos rinkinys automatiškai surenka pardavimo mokesčius pagal tikslinius tarifus, norėsite tikrinti faktinius rinkinius pagal tarifus, kuriuos paskelbė valstybinės pajamų tarnybos, kad patvirtintumėte tikslumą..

Mokesčių rinkimas kilmės ir kelionės tikslo vietose

Atsižvelgiant į valstybinę ir vietinę gabenimo šalies politiką, gali tekti reikalauti kilmės šalies prekeivių, prekiaujančių keliose valstybinėse linijose ir paskirties mokesčiai. Pvz., Jei nusiųsite savo prekes iš UPS parduotuvės Filadelfijoje (Pensilvanija yra kilmės pagrįsta tvarka) pirkėjui Majamyje (Florida yra tikslu pagrįstas režimas), pirkėjui imsite bendrą mokesčio tarifą. abiejose vietose.

Atminkite, kad jei nėra valstybinių ir vietinių įstatymų, pagal kuriuos nuotoliniai pardavėjai įpareigotų rinkti pardavimo mokesčius, galbūt išvengtumėte mokesčio pagal tikslinį tarifą. Tačiau turėsite atidžiai stebėti vietinę politiką, kad įsitikintumėte, jog laikotės naujų atsirandančių nuotolinių pardavėjų mokesčių įstatymų.

Pardavimų mokesčio rinkimo atidėjimas

Nereikia nuolat pervesti valstybinių pardavimo mokesčių. Priklausomai nuo jurisdikcijos, galite tikėtis, kad pervesite pardavimo mokesčio rinkinius kas mėnesį, kas ketvirtį arba kasmet.

Tuo tarpu turėsite atidėti ir laikyti savo pardavimo mokesčių rinkinius. Sukurkite naują banko sąskaitą šiam išskirtiniam tikslui ir rinkdami mokesčius darykite reguliarius indėlius. Ieškokite palūkanų nešančių sąskaitų, kuriose neimami mėnesiniai priežiūros mokesčiai klientams, kurie atitinka tam tikrus kriterijus, pvz., Įprastus tiesioginius indėlius ar minimalius dienos likučius.

4. Deklaruoti ir sumokėti pardavimo mokesčius

Darant prielaidą, kad naudojate el. Prekybos ar apskaitos rinkinį, kuris automatiškai seka pardavimo mokesčių surinkimą, turėtumėte tiksliai apskaičiuoti visą pardavimo mokesčio įplaukų sumą bet kuriuo konkrečiu momentu..

Vėlgi, jūsų interesai yra patikrinti, ar jūsų kvitai atitinka faktinius valstybinius ir vietinius mokesčių tarifus, kad įsitikintumėte, jog surenkate reikiamą mokesčio sumą iš kiekvieno pirkėjo. Kuo anksčiau pastebėsite neatitikimą, tuo greičiau galėsite pašalinti bet kokius trūkumus ar perteklių.

Pateikti valstybinius pardavimo mokesčius

Verslo pardavimo mokesčio paraiškos padeda valstybinėms ir vietos mokesčių departamentams sekti prekybininkų, pardavinėjančių apmokestinamas prekes ir paslaugas, jurisdikciją. Tai yra būtina biudžeto sudarymui ir mokesčių vykdymui. Naujesni prekybininkai, susipažinę tik su asmens mokesčių deklaravimo procesu, gali nustebti sužinoję, kad verslas ne visada privalo pervesti lėšas pateikdamas pardavimo mokesčio paraiškas.

Pardavimų mokesčio deklaracija be pridedamo pervedimo yra vadinama „nuline grąža“. Atkreipkite ypatingą dėmesį į nulinės grąžos reikalavimus. Ne visose jurisdikcijose reikalaujama grąžinimo be pajamų, tačiau tos, kurios iš tiesų rimtai renka delspinigius ir baudas iš nesilaikančių įmonių.

Apdoroję pradinę registraciją, dauguma jurisdikcijų pataria prekybininkams apie jų pateikimo dažnumą ir terminus. Deklaracijos gali būti reikalingos kas mėnesį, kas ketvirtį arba kasmet, atsižvelgiant į jurisdikcijos politiką ir jūsų vidutinę mėnesinę mokesčių prievolę. Didesni mokesčių įsipareigojimai paprastai reiškia dažnesnį pateikimą.

Taikant režimus pagal paskirties vietą, jums nereikės pateikti atskirų deklaracijų kiekviename mieste ar apskrityje, kuriame parduodate; jūsų valstybinė deklaracija turėtų apimti vietinius ir specialiuosius rajono mokesčius, jei taikoma. Tačiau kai kurios paskirties vietos valstybės reikalauja, kad jūs išvardytumėte visas vietines ir specialiąsias mokesčių jurisdikcijas, kuriose pardavėte. Vašingtono valstija dėl to garsėja dėl savo neįprastai didelio vietinių mokesčių režimų skaičiaus ir smulkių ataskaitų teikimo reikalavimų. Pasiteiraukite valstybės ir vietos mokesčių departamentų, kad patvirtintumėte savo įsipareigojimus šioje srityje.

Daugelyje jurisdikcijų pardavimo mokesčius galite pateikti internetu. Rankiniu būdu kas mėnesį, kas ketvirtį ar net per metus pateikiant valstybinius pardavimo mokesčius gali prireikti daug išteklių, todėl didesniems prekybininkams mokesčių automatikos rinkiniai gali būti rentabilūs. Pvz., „Avalara TrustFile“ suteikia vartotojams automatines ataskaitas, rinkimą ir neribotą skaičių mėnesinių valstybės mokesčių deklaracijų už 3000 USD per metus. „Taxify“ siūlo palyginamas metines kainas praktiškai neribotam planui.

Valstybinių pardavimo mokesčių perkėlimas

Jei tam tikru padavimo laikotarpiu turite valstybinę arba vietinę pardavimo mokesčio prievolę, turite sumokėti atitinkamą mokesčio sumą iki mokėjimo termino, kuris paprastai sutampa su padavimo terminu. Daugelis valstijų leidžia jums atsiskaityti elektroniniu lėšų pervedimu (ELP) arba pavedimu.

Atidžiai stebėkite visas baudas ar palūkanas už pavėluotus mokėjimus, nes jos gali būti didelės ir dažnai kaupti be lengvatinio laikotarpio. Be to, būtinai atkreipkite dėmesį į visas išankstinio mokėjimo nuolaidas. Daugiau nei 20 valstijų leidžia prekybininkams išlaikyti nedidelę dalį visų bendrų pardavimo mokesčių įsipareigojimų (paprastai mažiau nei 2%), kai jie atsiskaito prieš mėnesinį, ketvirtinį ar metinį terminą..

Galutinis žodis

Vieną kartą abolticionistas Theodore'as Parkeris sakė: „Aš nesigilinu į moralinės visatos supratimą; lankas yra ilgas ... Ir iš to, ką matau, esu tikras, kad jis krypsta į teisingumą “.

Net po to, kai JAV Aukščiausiasis teismas atskiras viešas patalpas paskelbė nekonstitucinėmis seminarijoje Brown prieš švietimo tarybą 1954 m. sprendimu, prireikė dar dviejų dešimtmečių ir daugybės valstybių ir federalinės valdžios įsikišimų, kad būtų ištrinti paskutiniai Jim Crow teisiniai bandymai. Nors šiuo metu nagrinėjama problema Pietų Dakota prieš „Wayfair, Inc.“. trūksta Jim Crow moralinio skubos, jos istorinė arka buvo tokia pati kaip raktas. „Wayfair“ 2006 m. sukurto precedento panaikinimui prireikė penkių dešimtmečių National Bellas Hess Inc. prieš Ilinojaus pajamų departamentą ir išlaikytas 1992 m „Quill Corp.“ prieš Šiaurės Dakotą.

Aukščiausiojo teismo ledyninis tempas yra tas, kad precedentą įsteigė „Wayfair“ greičiausiai ištvers metus, jei ne dešimtmečius. Kad ir kokia pusiausvyra būtų pasiekta ateinančiais metais, netikrumas yra vienas dalykas, dėl kurio vartotojai ir prekybininkai neturėtų jaudintis.

Ar jūs parduodate prekes ar paslaugas internetu? Ar manote, kad suprantate savo atsakomybę rinkti valstybinį pardavimo mokestį?