Per pastaruosius 25 metus pasikeitė 11 būdų, kaip senatvėje

Prieš šimtmetį nebuvo nei socialinės apsaugos, nei „Medicare“, nei sveikatos draudimo. Pensijos nebuvo pradėtos naudoti privačiame sektoriuje, kol 1921 m. Vidaus pajamų įstatymas įmonėms neapmokestino pensijų įmokų. Greitai į priekį prieš 50 metų, o pensijų sąskaitos, tokios kaip 401 (k) ir IRA, dar nebuvo išrastos..

Net per pastaruosius 25 metus pensijų planavimas sparčiai vystėsi. „Šventos karvės“ ir prielaidos šiandieniniame pensijų planavime atrodė labai skirtingos tik prieš 25 metus, o per kitus 25 metus finansinė aplinka vis tiek atrodys kitaip.

Štai kaip pasikeitė išėjimas į pensiją per pastaruosius 25 metus ir į kokias tendencijas reikia atkreipti dėmesį planuojant ir taupant pensijai.

1. Sumažėjo realios socialinio draudimo išmokos

Nuo 1975 m. Iki 1984 m. Socialinės apsaugos administracijos (SSA) metinis pragyvenimo išlaidų koregavimas (COLA) buvo vidutiniškai 7,7% - didesnis nei infliacija. Didžiausias metinis augimas buvo stulbinantis - 14,3 proc..

Viskas pasikeitė. Per 10 metų nuo 2009 iki 2018 m. Vidutinė COLA buvo nedidelė 1,36%, o per trejus iš tų 10 metų COLA nebuvo. „Senjorų lygos“ tyrimas nustatė, kad dėl to reali socialinės apsaugos išmokų perkamoji galia nuo 2000 iki 2017 m. Sumažėjo 30 proc..

Kodėl dėdė Sam išaugo toks griežtas? Nes socialinė apsauga yra žinoma, kad nemoki. Ne tam tikra neaiškios „kitos dienos problema“ prasme, bet „netekus pinigų, kaip mes kalbame“ prasme. 2016 m. Socialinės apsaugos administracija prognozavo, kad iki 2020 m. Išlaidos viršys pajamas. Po dvejų trumpų metų SSA pripažino, kad jie jau išleido daugiau, nei rinko. Jų prognozuojama nemokumo data yra 2034 m. Bet kaip Vašingtonas elgsis su šiuo politiniu ir fiskaliniu fiasko, visi spėja.

Mažiau abejotina, kaip tai daro įtaką jūsų pensijų planavimui. Nesitikėkite, kad socialinė apsauga jus išgelbės, kai ateis laikas išeiti į pensiją. Būkite pasirengę padengti savo išėjimo į pensiją išlaidas, nes socialinė apsauga ir toliau nyksta.

2. Darbdaviai pereina iš pensijų į įmokų sąskaitas

Dar prieš 25 metus pensijos buvo kur kas labiau paplitusios nei dabar. Pastarąjį pusmetį buvo pereita nuo apibrėžtų išmokų planų, geriau žinomų kaip pensijos, ir nuo nustatytų įmokų planų, tokių kaip 401 (k) ir 403 (b) sąskaitos. Kaip rodo pavadinimas, šiuose planuose darbdaviai siūlo kiekvieną mėnesį mokėti tam tikrą sumą į pensiją darbuotojui, o ne mokėti kiekvieną mėnesį tam tikrą sumą už likusį gyvenimą..

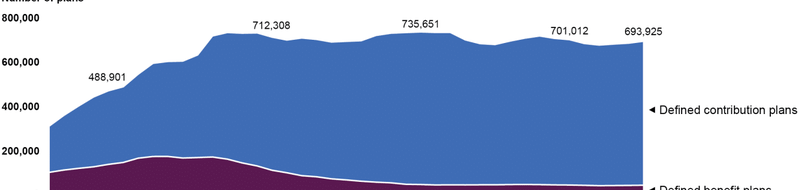

Ši Vyriausybės atskaitomybės tarnybos schema gražiai apibendrina:

Be to, esamomis pensijomis vis daugiau siekiama išpirkti gavėjus ir išeiti iš neterminuotų išmokų. Tai tendencija, vadinama „rizikavimo rizika“, kai pensijų fondas darbuotojui siūlo vienkartinį išpirkimą, o ne nuolatines išmokas už gyvenimą. Anot „Pension Benefit Guaranty Corporation“, didžioji dauguma (86 proc.) Pensijų rėmėjų rizikuoja nerizikuoti..

Vyresnio amžiaus darbuotojų rizikos mažinimas ir jaunesnių darbuotojų pensijų mažėjimas nebūtinai yra problema. Tačiau daugelis jaunesnių darbuotojų neturi galimybės naudotis nustatyto dydžio įmokų sąskaita dėl padidėjusio koncertų ekonomikos (daugiau apie tai žemiau). Neturėdami darbdavio remiamos apibrėžtų išmokų sąskaitos, tokios kaip 401 (k), darbuotojai vis tiek gali padidinti IRA. Savarankiškai dirbantys darbuotojai, net laikomi 1099 darbuotojais, gali pasinaudoti SEP IRA sąskaitomis ir jų didesnėmis įmokų ribomis.

3. GIG ekonomikos augimas (ir senatvės išmokų mažėjimas)

Remiantis 2017 m. „Pew“ tyrimu, nerimą keliantis 41 proc. Tūkstantmečių žmonių, dirbančių visą darbo dieną, neturi galimybės naudotis jokiu darbdavio remiamu pensijų planu. Tyrime pažymėta, kad net tūkstantmečiai, kurie turi prieigą prie darbdavio išėjimo į pensiją plano, dažnai juo nesinaudoja; tik 31% užimtų tūkstantmečių dalyvavo darbdavių pensijų plane.

Dalis šio prieinamumo stokos priežasčių yra koncertų ekonomikos augimas ir sutartininkai, gaunantys 1099 formą, o ne W-2 formą, kaip tradiciniai darbuotojai. 2018 m. NPR / „Marist“ apklausa nustatė, kad vienas iš penkių darbo vietų yra 1099 koncertai, o ne W-2 darbai, kuriems teikiamos naudos. 2018 m. „Gallup“ apklausa nustatė, kad koncertų ekonomikoje dalyvauja 36% amerikiečių.

Nesupraskite manęs neteisingai; Aš nieko nekenčiu, išskyrus pagarbą žmonėms, kurie imasi šalutinio verslo, kai dirba visą darbo dieną arba pradeda savo verslą. Tačiau amerikiečiai, neturintys darbdavio remiamo išėjimo į pensiją plano, yra 100% vieninteliai, kad galėtų naršyti tokias sąvokas kaip saugus pasitraukimo procentas, sekos rizika ir kiti iššūkiai planuojant ir taupant pensijai..

Dėl ko kyla klausimas: ar amerikiečiams iškilo iššūkis taupyti savo pensijai? Remiantis skaičiais, daugelis jų to nepadarė.

4. Amerikiečiai patys netaupo

Baisi pensijų kaupimo statistika galėtų užpildyti siaubo antologiją. Anot žurnalo „Inc.“, vienam iš trijų amerikiečių nieko negelbėjo išėjus į pensiją. „Comet Financial Intelligence“ atliktas tyrimas nustatė, kad 42% kūdikių, pagimdžiusių kūdikius, nieko nėra išsaugota išėjimo į sąskaitą sąskaitoje. Kitame Apdraustųjų išėjimo į pensiją instituto atliktame tyrime nustatyta, kad 70% pagyvenusių žmonių pensijai sutaupyta mažiau nei 5000 USD. Cue pynimas ir pynimas rankomis.

Nors individualūs skaičiai ir statistika skiriasi, jų piešiamas portretas yra aiškus: amerikiečiams trūksta nei finansinio raštingumo, nei disciplinos, nei priemonių tinkamai planuoti ir finansuoti savo pensijas. Mes nemokome finansinio raštingumo mokyklose. Nelabai stebina, kad amerikiečiai yra nepasiruošę strateguoti ir įgyvendinti savo finansinę nepriklausomybę.

Ką tu gali padaryti? Padidinkite taupymo koeficientą ir pasinaudokite automatinėmis taupymo programomis, pvz., Gilės, pašalinti iš lygties dalį disciplinos ir valios. Atlikite pensijų įmokas pirmomis „išlaidomis“, kurias mokate iš kiekvieno atlyginimo, o ne pagalvoję, kurią sumokėsite, vis tiek, kas mėnesio pabaigoje bus palikta jūsų sąskaitoje..

Savo grynosios vertės stebėjimas taip pat padeda jus motyvuoti ir informuoti. Galite stebėti savo grynosios vertės padidėjimą kiekvieną mėnesį, naudodami tokią paslaugą kaip Asmeninis kapitalas arba Monetų kalykla.

5. Amerikiečiai gyvena ilgiau

Naujausi Pasaulio banko gyvenimo trukmės duomenys yra 2016 metai, per kuriuos amerikiečių vidutinė gyvenimo trukmė buvo 78,7 metų. Atsukite laikrodį iki 25 metų iki 1991 m., O JAV gyvenimo trukmė buvo daugiau nei trejais metais trumpesnė - 75,4 metų. Tai prideda dar vieną sluoksnį finansinėms Amerikos pensijų planavimo problemoms.

Atminkite, kad socialinio draudimo išmokos mažėja. Pensijos nyksta už nustatyto dydžio įmokų planus. Tačiau daugelis amerikiečių neturi galimybės naudotis šiais planais, o vyresnio amžiaus darbuotojai nėra pasirengę išeiti į pensiją. Stebina, kaip amerikiečiai galės sau leisti ilgesnį gyvenimą, jei nebus pakankamai santaupų ir pajamų pensijai.

6. Sveikatos priežiūros išlaidos padidėjo

Sveikatos priežiūros išlaidų padidėjimas yra gerai užfiksuotas - jau neminint to, kas turi už tai mokėti. Koreguojant infliaciją pagal 2017 m. Dolerius, vienam gyventojui tenkančios sveikatos priežiūros išlaidos JAV išaugo daugiau nei dvigubai - nuo 5 187 USD 1992 m. Iki 10 739 USD 2017 m., Už Medicare ir Medicaid paslaugų centrus.

Ir tai nėra pigiau. 2018 m. „HealthView Services“ ataskaita prognozuoja, kad 65-erių metų porai medicinos išlaidos ateityje bus 537 334 USD, neįskaičiuojant ilgalaikės priežiūros. Vien vidutinei amerikiečių porai tai yra daugiau nei pusė milijono dolerių būsimų sveikatos priežiūros išlaidų.

Sveikatos priežiūra šiandien kelia daug didesnį susirūpinimą pensininkams nei tai buvo prieš 25 metus. Vis dažniau pensininkai savarankiškai tiria sveikatos draudimo galimybes, randa būdų, kaip sutaupyti sveikatos priežiūros išlaidas, ir planuoja, kaip ateityje apsisaugoti nuo augančių medicinos išlaidų..

7. Naujas „Medicare“ D dalies receptinis vaistas

Pagal 2003 m. „Medicare“ receptinių vaistų tobulinimo ir modernizavimo įstatymą, Kongresas įstatymais priėmė papildomas „Medicare“ receptinių vaistų aprėpties galimybes. Pakeitimai įsigaliojo 2006 m. Pagal vadinamuosius „Medicare D dalis“ aprėpties planus. Tai yra privataus sektoriaus planai, kuriuos reguliuoja „Medicare“ ir kurie leidžia pensininkams mokėti mėnesinį mokestį už sumažintas receptinių vaistų kainas.

Tai viena iš daugelio naujų galimybių sumažinti receptinių vaistų išlaidas, kurias turėtų ištirti pensininkai. Tačiau daugiau galimybių yra tik tiek naudingos, kiek suprantamos, todėl paprašykite pagalbos, jei jums jos reikia. Prieš imdamiesi brangaus plano, pasidomėkite pigesnių receptinių vaistų nuolaidų kortelėmis ir kitomis mažesnių kainų galimybėmis.

8. „Medicare“ pranašumų planų augimas

Panašiai kaip „Medicare“ D dalies planai, „Medicare Advantage“ planai, dar vadinami „C dalies“ planais, yra privatizuojami, tačiau reglamentuojami „Medicare“ planai, siūlantys papildomą aprėptį. Jie dažnai apibūdinami kaip „viskas viename“ „Medicare“ planai, nes jie, žinoma, padengia daugiau išlaidų, tokių kaip regėjimas ir odontologija, nei tradicinės „Medicare“ - už papildomą priemoką, žinoma.

„Medicare Advantage“ arba C dalies planai atsirado praėjusio amžiaus dešimtojo dešimtmečio viduryje ir nuo to laiko tapo vis sudėtingesni ir populiaresni. Prieš pirkdami brangesnį „Medicare Advantage“ planą, būtinai išmanykite savo galimybes ir pasitarkite su draudimo ekspertu, kad priimtumėte pagrįstą sprendimą..

9. Amerikiečiai pasitraukia vėliau

Courtney Coile iš Wellesley koledžo išanalizavo dabartinės gyventojų apklausos duomenis ir parodė, kad 1990 m. Tik 38% 62–64 metų amžiaus žmonių dirbo. Kaip praneša „Bloomberg“, 2017 m. Šis procentas smarkiai išaugo iki 53%. Panašiai 1997 m. Dauguma (57 proc.) Vyrų pradėjo mokėti socialinio draudimo išmokas sulaukę 62 metų - anksčiausio amžiaus. Iki 2017 m. Šis procentas sumažėjo tik trečdaliui vyrų.

Kai socialinio draudimo išmokos praranda perkamąją galią, pensijos išnyksta, o amerikiečiai gyvena ilgiau, jie turi dirbti ilgiau. Daugelis amerikiečių nesuvokia, kad jie ne visada turi pasirinkimą šiuo klausimu. Per kelis dešimtmečius „ProPublica“ ir Miesto instituto atliktas tyrimas parodė, kad 56% vyresnio amžiaus darbuotojų darbdaviai buvo priversti išeiti iš darbo. Kiti 9 proc. Buvo priversti atsistatydinti dėl asmeninių priežasčių, tokių kaip sveikatos sutrikimas.

Jūs gyvenate ilgiau, todėl dirbate ilgiau. Tai yra prasminga popieriuje. Planuodami santaupas pensijai, visiškai nesitikėkite, kad išeinate į pensiją, ir imkitės priemonių apsaugoti savo karjerą ir darbą, kad sumažintumėte priverstinio ankstyvo išėjimo į pensiją tikimybę..

10. Roto sąskaitos kilimas

Rotho pensijų sąskaitos neegzistavo prieš 25 metus. Įvestas 1997 m. Mokesčių lengvatų įstatyme, jie leido amerikiečiams pakeisti mokesčius iš savo pensijų sąskaitų. Tradicinėje IRA arba 401 (k), jūsų įmokos šiais mokestiniais metais yra neapmokestinamos, tačiau jūs mokate mokesčius už deklaracijas, kai atsiimate juos išeidami į pensiją. Roth IRA ar 401 (k), jūs mokate mokesčius nuo įmokų dabar, bet jūs nemokėsite jokių mokesčių išeidami į pensiją.

Tai naudingas pasirinkimas, ypač mažesnes pajamas gaunantiems, jaunesniems suaugusiems. Kitas Roth sąskaitų perkėlimas, kurį verta paminėti, yra tai, kad jūs galite naudoti pinigus savo Roth sąskaitoje norėdami sumokėti už savo vaikų kolegijos mokslą. Jūs netgi galite naudoti savo „Roth“ sąskaitos lėšas neapmokestindami įmokos, kad galėtumėte nusipirkti savo pirmąjį namą.

Jei dar neturite „Roth“ paskyros susikūrę, tai galite padaryti per tokią kompaniją kaip Tobulinimas.

11. Investuotojai yra labiau sąmoningi

Kažkada investicinių fondų valdytojai galėjo pasidaryti banditai ir imti didžiulius išlaidų procentus. Galų gale, prieš 25 metus daugumą sandorių vykdė pinigų tvarkytojas, ir daugelis klientų niekada nesvarstydavo individualių investicinių fondų valdymo mokesčių. Šiandien investuotojai gali sukurti savo tarpininkavimo sąskaitą internete per 30 sekundžių ir savo akimis pamatyti, kokie yra kiekvieno fondo išlaidų santykiai. Tad nenuostabu, kad investuotojai dabar planuoja mokėti didelius fondų valdymo mokesčius ir nuo jų bėga. Investicinių bendrovių instituto duomenimis, tik per septynerius metus, nuo 2009 iki 2016 m., Vidutiniai ETF išlaidų santykiai sumažėjo 32%.

Šis didėjantis valdymo mokesčių supratimas yra viena iš daugelio priežasčių, kodėl daugiau investuotojų renkasi pasyvaus indekso fondus, o ne aktyviai valdomus fondus. Tai taip pat įrodo, kad Amerikos investuotojai tampa vis sudėtingesni, nes jie priversti prisiimti daugiau atsakomybės už savo pensijų planavimą.

Pro patarimas: Žydėjimas, kurioje siūloma nemokama 401 (k) planų analizė, bus atsižvelgiama į mokesčius, kuriuos mokate už savo 401 (k) sąskaitą. Jie taip pat įsitikins, kad esate tinkamai diversifikuoti ir ar tinkamai paskirstote lėšas.

Galutinis žodis

Išėjimas į pensiją „nebuvo toks, koks buvo anksčiau“. Pensijos ir socialinė apsauga mažėja. Amerikiečiai vis dažniau patys planuoja pensiją. Tai reiškia, kad jūs turite nuspręsti, kiek jums reikia išėjimo į pensiją, ir kaip sutaupyti bei investuoti norint pasiekti tą tikslą.

Geros žinios yra tai, kad yra daugiau įrankių nei bet kada anksčiau, kurie padės investuoti ir netgi automatizuoti pensijas. Norėdami pasirinkti turto paskirstymą ir automatiškai subalansuoti savo portfelį, galite naudoti robo patarėjus. Taip pat galite naudoti tokias programas kaip Chime automatiškai atidėti pinigus pensijai.

Pasinaudokite proga ir valdykite savo pačių pensijų planavimą. Jūs tikrai negalite tikėtis, kad kažkas kitas tai padarys už jus.

Kaip jūs imatės planuodami savo pensiją ir investuodami į ją?